(出典:fsa.go.jp)

ジュニアNISA制度が始まり我が家でも6歳の息子のためにジュニアNISA講座を運用しています

ジュニアNISAのポイントとしては

- 子どもが18歳になるまで払い出しができない

- 子ども1年80万円で開始から5年間の合計400万

- 子ども1人400万円、2人なら800万

である点です

(出典:fsa.go.jp)

とくに払い出しが子どもが18歳以降に限定される点に注意してください

投資は現金化が可能であることも重要なので、まずはご自身・夫・妻のNISA/つみたてNISA枠を活用してください

さらにまだ投資の余裕がある場合にジュニアNISAに踏み切るという姿勢が重要です

ジュニアNISAは余裕資金で運用する必要があるということです

ジュニアNISAを開始するのであれば長期投資が必須

私の場合、息子が6歳から開始しました

ジュニアNISAというシステムがなかったのもありますし、私・妻のNISA枠を使い切っていなかったのもありますが

6歳から開始して最短18歳完了なので、 少なくとも12年間の投資期間 です

10年を超えているので一般的には長期投資に分類されます

さて、何に投資しましょうかとなります

(出典:fsa.go.jp)

ここでポイントなのは、

- 10年後以上先の未来を予測できるのか

が最も重要です

ジュニアNISAは開始から5年間で合計400万の投資枠がありますが、5年間で投資を完了させる必要があります

そのあとは ロールオーバー です。つまり、 投資銘柄の入れ替えができません

(出典:fsa.go.jp)

保有銘柄の売却はいつでも可能ですが、ロールオーバー期間(6年目以降)は新規銘柄は購入できません

売却してしまうと引き出せない現金を口座に拘束されてしまいます

そうすると 10年、20年先にも持ち続けることのできる銘柄を選定できるかどうかがポイント になってきます

ちなみに、10年前はリーマン・ブラザーズがちょうど経営破綻したころです

10年前は日本語版Facebookが始まった頃です

10年前にAmazon・Facebookがこれだけ時価総額が大きくなることが予想できたでしょうか?

10年前から東京電力株が6分の1になっていることを予想できたでしょうか?

大多数の人が予測できないと思います

(Googleより)

10年・20年先の世の中の想像がつくとしても、各企業の株価予想がつくとは到底思えません

成長株でなく株価が安定しているが、配当・分配金を安定して提供する米国個別株なども長期投資にはいいとおもいます

が、ジュニアNISAは配当金を再投資する期間もこの5年間に限定されるてんが少々ネックです

ジュニアNISA口座からお金を18歳まで出すことができない以上、もらった配当・分配金を再投資することもできずただ現金として保有するだけになってしまいます

できれば キャピタルゲインが望める銘柄 に、ちょき投資したいところですが

その予想は非常に困難です

あなたは10年・20年にわたってキャピタルゲインがある個別を探し当てることができるでしょうか

その点、キャピタルゲインが望め、銘柄入れ替えを自動で行ってくれる ETF / 投資信託 がジュニアNISA運用にとっては魅力的に見えてきます

ジュニアNISAはETFまたは投資信託が最適解である

ジュニアNISA運用における投資信託やETFが最適である点は次の3つに集約されると思います

キャピタルゲインがのぞめる

ETF・投資信託は基本的には評価額上昇によるキャピタルゲインがメインです

特に投資信託は分配金を出さず、キャピタルゲインのみとしているものも多くあり、現在では様々なベンチマーク指標に対応した投資信託があります

銘柄自動入れ替えを行ってくれる

ETF・投資信託は 銘柄の入れ替えを自動的に行なってくれます

ここが最重要ポイントです

将来の予想ができないし、自分で銘柄の入れ替えができない以上、他の誰かに「将来の最適なタイミング」で「適切な銘柄」に入れ替えてもらう必要があります

ETF・投資信託はそれを運用事業者が自動的に行なってくれます

こうすれば将来Facebookのような銘柄が登場しても勝手に自分のポートフォリオに組み込んでくれます

(Googleより)

逆に東京電力みたいな銘柄を持ち続けるリスクも回避できます

せっかくの自分のお金なんだから、リスクを最小にしつつリターンを最大にする方法があるのであれば採用すべきです

私の考えでは、ジュニアNISAにおける最小リスク範囲での最大リターンが期待できるのは ETF・投資信託だと思います

過去100年以上に渡って 結果を残し伸び続けてきた銘柄がある

(出典:Wikipedia)

上記は米国株式ベンチマーク指標S&P500の1950年からのグラフです

きれいな右肩上がりで理想的です

米国株式市場はS&P500に代表されるように過去100年以上にわたって右肩上がりで、過去度のタイミングであっても15年以上の保有した場合勝ち(つまり利益が出る)であったほどです

例えばS&P500の過去の結果をWikipedia(英語ページ)から引用します

(出典:Wikipedia)

赤枠で囲った部分が、S&P500を過去10年間・15年間保有した場合の平均です

最低年利(最も悪いケース)

- 10年 : 年率-1.38%

- 15年 : 年率+4.24%

- 20年 : 年率+7.19%

平均年利

- 10年 : 年率+11.07%

- 15年 : 年率+11.21%

- 20年 : 年率+11.82%

どうですか、驚異的な数値です

10年以上保有すれば、「ほぼ負けない(ワーストケースで年-1.38%)し年10%以上の勝ちを想定可能である」驚異パフォーマンスです

巷の学資保険で年10%が狙えるものがあるでしょうか?

年率11%をジュニアNISAで実現すると、投資金額400万で

- 12年後に400万 ー> 1250万

- 18年後に400万 ー> 2150万

になるイメージです。

やはり米国株しかも米国株ETF(VOOやVTI)を中心としたETFや投資信託(楽天VTI、eMasix Slim全米株式)をメインに据えた長期投資が最適解ではないかと思います

大学資金をためているつもりが、大学資金から投資した400万を引いても十分元が取れるので、将来子供が結婚や新居の頭金にしてもいいと思います

どうせ投資するのであれば過去に渡って最も実績のある米国株式、米国ETF(VTIなど)に投資してはいかがでしょうか

過去は未来を証明するものではありませんが、未来を予測するために過去の結果を重視することはなんら間違っていないと思います

だから私はジュニアNISAで米国ETF VTIを購入しています

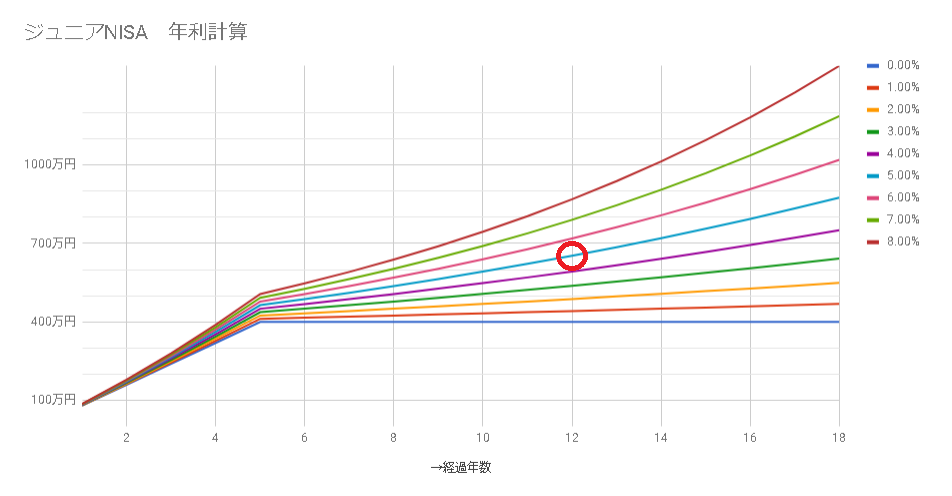

私の場合は年率11%までは想定していませんが、前述の通り年率5%程度を想定しています 私の場合は6歳から開始して18歳まで 12年間 時間があるので以下グラフの 赤丸 のあたりを着地点と予想しています

VTIとしては少し控えめかもしれませんが、年率5%で開始5年間で80万/年投資し以降7年間は放置した12年後の予想金額は653万円です

関連記事です

現在息子は6歳で今年からジュニアNISAを開始して5か月半が経過しました

ジュニアNISAで大学入学資金をためるにあたり、3つの理由からVTIを中心とした米国株式(ETF)に投資をしています。

子供に株式投資というものがあること、お金を寝かせておくことより投資をすることを当たり前の世界に生きて欲しいのがあります

- 理由その1 子供に株式投資について興味を持ってもらうため

- 理由その2 「時間を味方につければ」確実性のある投資先があることを知ってもらうため

- 理由その3 分散をすることでリスク回避ができることを学んでほしい

以上